|

X Coloquio Internacional de Geocrítica

DIEZ AÑOS DE CAMBIOS EN EL MUNDO, EN LA GEOGRAFÍA Y EN LAS CIENCIAS SOCIALES, 1999-2008 Barcelona, 26 - 30 de mayo de 2008 |

LA DERIVA PATOLÓGICA DEL ESPACIO SOCIAL EN EL MODELO INMOBILIARIO NEOLIBERAL MADRILEÑO[1].

Fernando Roch Peña

Catedrático de Urbanismo de la Universidad Politécnica de Madrid

Escuela Técnica Superior de Arquitectura

fernando.roch@upm.es

La deriva patológica del espacio social en el modelo inmobiliario neoliberal madrileño (Resumen)

La morfología urbana y el deterioro de la ciudad han quedado fuera de los modelos interpretativos del auge inmobiliario y sus consecuencias. De éste se han destacado sus excesos, por los riesgos y problemas económicos que conllevan, dejando en segundo plano las transformaciones de la morfología y la destrucción urbana que implica. Sin embargo, estas prácticas inmobiliarias alejadas de los equilibrios mercantiles, están inequívocamente al servicio de un proceso de acumulación íntimamente asociado a estas transformaciones morfológicas. La Almendra Central madrileña, permite ilustrar esta deriva del espacio social, obligado a ofrecer una estructura suficientemente estable y ordenada —jerarquizada y excluyente— para dirigir y garantizar el proceso de acumulación que desarrolla el modelo. Se recurre a la economía política y a la historia urbana, para comprender y desvelar la secuencia de modalidades inmobiliarias y sus implicaciones morfológicas que remiten al imaginario colectivo en el que se elabora y materializa esta morfología.

Palabras clave: Modelos inmobiliarios, mercado de vivienda, espacio social, morfología urbana.

The pathological drift of the social space in the neoliberal real-estate model of Madrid (Abstract)

Urban morphology and city deterioration have stayed out of the interpretative models of the real-estate summit and his consequences, which excesses have been outlined, for the risks and economic problems they carry, leaving in a second plane the morphology changes and the urban destruction implied. Nevertheless, these real-estate practices far from the mercantile balances, are unequivocally to the service of a process of accumulation intimately associated with these morphologic transformations. The Almendra Central of Madrid allows to illustrate this drift of the social space, obliged to offer a sufficiently stable and tidy structure —hierarchic and excluder— to draw and guarantee the process of accumulation that the model develops. Resorts to political economy and to urban history are needed to understand and to reveal the sequence of real-estate modalities and its morphologic implications which send to the collective imaginary in which this morphology is grounded.

Key words: Real-estate models, housing market, social space, urban morphology.

Introducción

Entre los fenómenos que han caracterizado la evolución de las ciudades españolas en los últimos diez años, destaca sin duda la fuerte expansión inmobiliaria que, en especial, han protagonizado las grandes ciudades del país y que, en principio, estaría relacionada —aunque aún no dispongamos de una argumentación “reglamentaria” aparte de los conocidos excesos de liquidez— con los procesos de adaptación a las reglas del juego de la globalización. Se puede observar que esta adaptación ha cursado con algunas transformaciones en las estructuras productivas locales —crecimiento del sector financiero y sus servicios, desaparición más o menos acelerada de las plantas industriales tradicionales y fuerte incremento de las actividades logísticas y comerciales, entre otras— así como desplazamientos en el rango del empleo local a posiciones más gerenciales y directivas que contrastan con la depresión que sacude a los efectivos que han quedado fuera de estos movimientos. La morfología social debería, pues, acentuar rasgos duales ya conocidos y manifestar una cierta “elitización” de las estructuras económicas locales, donde destacaría la emergencia de espacios de consumo y circulación muy dinámicos y otras actividades más inmateriales relacionadas con la sociedad del conocimiento y de la información. Sin embargo, ninguno de estos procesos justifica por sí mismo una evolución inmobiliaria tan desproporcionada. De hecho no se ha producido en términos similares en otros países de nuestro entorno.

A pesar de todo, las interpretaciones habituales sobre este espectacular auge inmobiliario que ha vivido España desde mediados de los ochenta del siglo pasado se han centrado en el examen de las fluctuaciones de la oferta y la demanda que generalmente han conducido al análisis de coyunturas cada vez más difíciles de explicar, debido al comportamiento extravagante que han venido adoptando estas dos funciones fundamentales. Por el contrario, son raras las aproximaciones que admiten este desencuentro como punto de partida y lo convierten en el objeto central de estudio presentándolo como un evidente y creciente divorcio entre el valor real —¿valor de producción?— de las viviendas y el conjunto de precios que éstas alcanzan en el mercado, sin especificar qué se entiende por valor real. Entre ellas destaca la que asimila la discrepancia con el desarrollo de una burbuja semejante a la generada en bolsa cuando el valor de los títulos en el mercado se aleja demasiado del valor real de las empresas a las que representan, empujado por excesos de liquidez, por maniobras especulativas o por ambas cosas[2]. Según esa interpretación, bastaría con identificar esos cíclicos excesos de liquidez y explicar por qué razón, o en qué condiciones, se dirigen a la adquisición de viviendas alterando su precio de forma tan antinatural. Ni que decir tiene que sería suficiente que empiecen las turbulencias financieras para que la “burbuja” se desinfle, con las consecuencias en cascada que podemos fácilmente imaginar. Este comportamiento en el desarrollo de las ciudades españolas se ha ilustrado con dos ciclos de esta clase, uno corto alentado por las fuertes inversiones vinculadas a los fastos de 1992, que habría que considerar como un exceso de liquidez “nacional” —periodo 86-92, conocido como primer boom inmobiliario—, y otro claramente internacional —de 1996 en adelante— que ha presionado sobre los precios de la vivienda en casi todos los países desarrollados, aunque con diferencias notables entre ellos, dependiendo del modelo inmobiliario en que se mueva cada uno[3].

Esta interpretación, como es lógico, no necesita relacionar el fenómeno con la escasez de suelo que suele ser el argumento fundamental de los que se mueven en las estrecheces teóricas de la oferta y la demanda y buscan, al mismo tiempo, legitimar las desregulaciones urbanísticas que tanto pueden favorecer los intereses de la promoción inmobiliaria privada. No necesita recurrir al suelo como causa principal porque su papel lo asume la burbuja: la escasez de suelo se sustituye por el exceso de liquidez. En todo caso, cabe destacar dos aspectos centrales de este enfoque, en primer lugar, su acierto al relacionar el fenómeno con determinados modelos inmobiliarios y con la disponibilidad de liquidez, lo que facilita conectar unos procesos que inevitablemente cursan en el medio local con la evolución de aspectos estructurales de la economía nacional o globalizada, y, en segundo lugar, su algo más discutible atribución exclusiva a la producción inmobiliaria y sus estrategias, de la responsabilidad de los aspectos especulativos y las desviaciones del modelo, precisamente porque la considera su máxima beneficiaria.

No puede negarse la colaboración del sistema inmobiliario privado en las dinámicas alcistas, ni decir que no haya encontrado en ellas un medio muy favorable para obtener beneficios espectaculares, incluso recurriendo a prácticas poco ortodoxas que a menudo han derivado en episodios de corrupción[4]. Sin embargo, creo que la participación del sistema en este auge se debe en gran medida a razones de oportunidad que aprovechan la misma base material que da origen al valor “real” del stock de viviendas. Así pues, me parece imprescindible volver sobre la naturaleza de la burbuja, sus valores y sus discrepancias. Naredo (2008) dice al respecto lo siguiente: “El riesgo de la espiral de compras, revalorizaciones y créditos característica de las llamadas “burbujas” bursátiles o inmobiliarias arranca de la distinta calidad de los activos y pasivos generados. Ya que, mientras el valor de los compromisos de pago contraídos es inequívoco y hasta puede aumentar si lo hace el tipo de interés, no ocurre lo mismo con el de los activos, o sea el de los pisos”. La verdad es que hasta hace muy poco ocurría al revés y la revalorización de los activos pagaba los costes financieros con holgura, sin embargo, se trata de un razonamiento impecable si no fuera porque la naturaleza de los valores bursátiles difiere de la de los valores inmobiliarios y, como consecuencia, el comportamiento de aquellos ante las turbulencias financieras no es transferible al de éstos sin hacer algunas importantes matizaciones, como trataré de mostrar.

Lo que se propone aquí es que esas matizaciones tienen que ver con aspectos morfológicos, de morfología urbana para ser más precisos, que a pesar de todo confieren una inesperada estabilidad al valor de esos activos a través de la “forma” que adopta el parque de viviendas. Es precisamente de esta base morfológica local y de los modelos inmobiliarios con los que, efectivamente, se relaciona, de lo que tratan estas páginas. Podríamos decir metafóricamente que la “burbuja” inmobiliaria no está “vacía” sino que contiene estructuras que le confieren no poca estabilidad y bastante resistencia al pinchazo y que la conservación del sistema de precios de la vivienda en una ciudad, con su forma peculiar, es una de las condiciones fundamentales de funcionamiento de este sistema incluso en momentos de depresión, lo cual no significa que en condiciones extremas pueda ser una garantía infalible. Y que al mismo tiempo es la causa principal del deterioro urbano que padecen nuestras ciudades

Así planteado el problema, está claro que debemos reorientar nuestro enfoque al modelado de la esfera local, y lo primero que observamos son dos fenómenos inmobiliarios simultáneos que van labrando la morfología de las grandes ciudades españolas: un sistema jerarquizado de precios de la vivienda que después de una larga evolución alcista empieza apenas a moderarse y una distribución espacial de estos precios según una forma característica de mosaico, cuyas piezas cada vez más homogéneas expresan una segregación espacial no menos jerárquica y progresiva[5]. Este proceso “depurativo” es tan poderoso, y tan “necesario”, que no ha dudado en acometer la transformación de los espacios tradicionales, que nacieron más heterogéneos y en cierto modo más interclasistas, y que van perdiendo su diversidad y complejidad originarias a medida que el mosaico va precisando e imponiendo sus contornos y sus contenidos. La radical remodelación del espacio urbano consolidado que esto supone y su consiguiente degradación como escenario cívico, se completa con un espectacular despliegue sobre el territorio de otro mosaico de características similares pero de nuevo cuño —aunque seguramente desplazado a los rangos de estatus medios y medios-altos— que se apoya en nuevas y costosas infraestructuras de transporte, más rápidas y de mayor capacidad, que le prestan un alambicado armazón urbanizado pero suficiente para la inserción de los poderosos aparatos de centralidad privados, que suplantan a los tradicionales espacios de la centralidad colectiva. Se trataría de un espacio compuesto de piezas sueltas que haría las veces de una anticiudad —un desdoblamiento urbanizado “de clase”— ya que su estricta naturaleza inmobiliaria habría suprimido definitivamente cualquier traza de la ciudad tradicional, y la habría “liberado” tanto de todos sus condicionantes como de cualquiera de sus potencialidades, consagrando el modelo de exclusión que la anima y vincula al valor inmobiliario: un cuerpo desmembrado y excluyente del que hubiera desaparecido todo vestigio de lo urbano, y ocupado por simples habitantes. Probablemente la forma más depurada de desposesión.

De las contradicciones mercantiles a la morfología urbana

Con independencia de las valoraciones de orden filosófico y político que cabría hacer sobre estas irreparables pérdidas y sus escasas ventajas si las hubiera, es difícil relacionar estos fenómenos tan extremos —precios y volumen de viviendas producido— con el comportamiento de la mayoría de las variables que desde diversos enfoques podrían haber influido en su evolución. Desde luego cabe descartar cualquier intervención de los procesos demográficos —tan importantes durante la formación de los sistemas metropolitanos entre 1960 y 1975— y resulta bastante contradictorio vincular estos hechos con dinámicas mercantiles de los productos inmobiliarios que han desperdiciado demasiadas ocasiones de moverse alrededor del equilibrio. Lo primero porque es en el periodo 1996-2003 —en medio de una larga etapa de estancamiento demográfico que acaba por perder efectivos— cuando los incrementos de precios conocen su mayor virulencia, y lo segundo porque sus valores más altos coinciden a su vez con un momento de máxima producción de viviendas; en realidad con los años en los que se supera, por primera vez, el máximo que se había alcanzado en la época en que se concluía la formación de estos conglomerados metropolitanos, allá por 1973.

Este desencuentro no termina aquí ya que a partir de 2003, al mismo tiempo que se confirma una cierta recuperación demográfica, alimentada básicamente por flujos migratorios, es precisamente cuando se inicia una desaceleración de las subidas de precios que llega hasta nuestros días. Es cierto que la población inmigrante no ha podido tener un efecto determinante en estas dinámicas, al menos hasta fechas muy recientes[6], y que de 2003 en adelante se ha mantenido la misma tasa creciente de producción hasta finales de 2007, que parece marcar el final de este periodo, a pesar de que la desaceleración de los precios ya se había hecho notar. Parece que finalmente, y por primera vez en mucho tiempo, la oferta totalmente desproporcionada conviviría con una desaceleración de la subida de los precios, lo que se ajustaría mejor a las lógicas mercantiles, pero lo cierto es que los precios siguen subiendo; menos, pero aún suben[7]. Claro que estos argumentos sobre evolución de los precios los hacemos con cifras aproximadas puesto que representan medias de diversa escala y su valor se reduce a acercarnos a un fenómeno que, con diferencias y pormenores locales, es similar en todas las metrópolis del país, puesto que salvo la costa, son ellas las que proporcionan el grueso de su material estadístico. Sea como sea, parece claro, con variantes y matices, que demografía, producción de viviendas y precios de las viviendas no mantienen las relaciones esperadas y esperables, por no proclamar su evidente incongruencia, de manera que no puede obviarse el problema epistemológico que plantea esta radical discrepancia entre lo observado y lo que pronostica la teoría universalmente aceptada.

La teoría de la burbuja, por su parte y como hemos visto, introduce la cuestión mucho más prometedora del valor de los activos, y su alejamiento respecto a los pasivos que genera su adquisición, ya que los compromisos de pago pueden sufrir grandes alteraciones en función de las turbulencias económicas, especialmente en una economía globalizada. Así pues el valor de las viviendas, su formación y su vulnerabilidad, se convierte en el centro de la reflexión que conduce a la introducción de los modelos inmobiliarios —en concreto dos, dependiendo de que el régimen de tenencia dominante sea en propiedad o en alquiler— y a conceder un papel determinante a la promoción inmobiliaria. Según esta teoría el valor de las viviendas vendría artificialmente inflado por una combinación perniciosa de liquidez inusual, de prácticas especulativas y de estrategias inmobiliarias productivistas y poco escrupulosas.

Tenemos, pues, por el lado de las variables tradicionales un crecimiento inexplicable de precios en términos mercantiles y en términos demográficos, una producción desmesurada que no se corresponde con las necesidades de alojamiento, y también ciclos económicos que alternan liquidez excesiva con crisis que amenazan con provocar el hundimiento de los valores inmobiliarios, en gran parte debidas a las actividades especulativas de la promoción privada, mientras que por el lado de los procesos urbanos se observa una creciente segregación, homogeneización y consiguiente jerarquización del espacio y sus componentes. Y todos estos fenómenos necesitan una explicación convincente y simultánea. Ya he insistido en otras ocasiones en la importancia que tiene esta morfología urbana en mosaico que adopta el sistema de precios, pero cabe dar un paso más y afirmar que eso que se denomina el mercado de la vivienda, está más condicionado por la necesidad de modelar, consolidar y conservar esta forma urbana que por responder a ajustes mercantiles entre oferta y demanda o por satisfacer las ansias especulativas de ciertos agentes desaprensivos[8]. Desde luego no lo está por tratar de cubrir las necesidades de alojamiento de la población, que debería ser, por cierto, su objetivo principal. Desgraciadamente no es la justicia social lo que anima el proceso y es precisamente por eso y por el hecho de que el espacio resultante se modela con leyes de exclusión social que se puede hablar de una forma urbana que adquiere dimensiones patológicas y produce estragos en el medio urbano. Dicho de otra manera y adelantando la argumentación, esta forma patológica es el patrón morfológico que dirige, hoy, el proceso de construcción de la ciudad, más determinado por la esfera de la acumulación que por la de la circulación, y del que hace ya mucho quedaron desterrados la justicia social, los instrumentos de las políticas del bienestar, o el problema del alojamiento tout court. Más aún, este formalismo conduce al deterioro de los tejidos urbanos, despojándolos de su diversidad, de su complejidad, empobreciendo sus dimensiones sociales, sus funciones y aumentando la ineficiencia general de la ciudad y sus partes.

Si nos preguntamos sobre el valor “real” de las viviendas, tenemos que admitir que el sistema de precios con sus formalismos ya enunciados se corresponde con esta morfología, lo que equivale a decir que los valores “reales” de las viviendas se expresan y materializan a través suyo, es decir, disponen de una física relativamente estable que además tiene su propia historia. Se trata pues de un problema de valores y de formas urbanas en evolución. De ahí, que resulte más recomendable buscar la explicación a tantas paradojas en el campo de la economía política y de la historia urbana —la sucesión evolutiva de sus modelos de alojamiento, o las transformaciones de la morfología urbana, sin ir más lejos— que en el azaroso vaivén de las coyunturas mercantiles o de los ciclos de liquidez como pretende la mayoría y como se suele argumentar para defender las des-regulaciones del Suelo.

Lo que generalmente se presenta como un fenómeno económico específico es en realidad un fenómeno específicamente social y urbanístico que informa un proceso de acumulación que se ve condicionado a preservar esas formas. El mercado, los precios, la producción, el famoso suelo tan reclamado para legitimar toda clase de arbitrariedades, sólo influyen de una manera indirecta en este asunto[9]. De hecho es mucho más determinante el crédito y sus modalidades y grados de acceso, ya que es éste el que cataliza el proceso de acumulación patrimonial que nos interesa aquí. La idea es, por tanto, que todas las contradicciones que venimos observando se despejan cuando tratamos de establecer las condiciones que deben darse para asegurar esta acumulación extendida y diferenciada —de amplio espectro social— que alimenta este fenómeno, tan desproporcionado a veces, como capaz de superar tantos vaticinios en contra. Vamos pues a centrarnos en el análisis de esas condiciones, para lo cual es necesario referirse al modelo de acumulación que en realidad está asociado al modelo inmobiliario vigente en España y del que depende a su vez la formación y la conservación de los valores “reales”.

Los modelos inmobiliarios

En el diagrama, representado en la figura 1, se ha intentado esquematizar el marco en el que se ha producido, en las grandes ciudades españolas, esta acumulación en activos inmobiliarios durante la fase llamada de boom, es decir, de fuerte crecimiento de precios que dura ya más de una década. Esta última circunstancia permite casi una visualización del fenómeno de la acumulación que fortalece la percepción del proceso en general, y de sus aspectos formales en particular, por parte de toda la población. La evolución del mosaico urbano como una estructura progresivamente más precisa y depurada se percibe, en efecto, como la mejor y más clara garantía material de la conservación y, en su caso, del incremento del valor de sus componentes en todos sus tramos. Se trata de una percepción colectiva, es decir, una imagen que comparten todos los grupos sociales y que se incorpora al imaginario colectivo de forma operativa. A partir de ella se orientan las estrategias individuales de compra o venta de viviendas así como sus precios dirigiendo el conjunto de los movimientos de inserción de los ciudadanos en el “espacio social” y también las estrategias de los promotores inmobiliarios[10]. Por otra parte, la persistencia del valor —o su incremento— que, como se acaba de señalar, sólo se asegura si se conserva esa estructura excluyente, es una garantía imprescindible para el sector financiero, que ha tenido que prolongar considerablemente su papel de catalizador del proceso de acumulación de patrimonio familiar que alimenta toda esta dinámica de construcción urbana. Mientras la evolución demográfica se reduce a un envejecimiento hasta la llegada de la inmigración a principios del siglo, el volumen de las transacciones de viviendas en este periodo —desde mediados de los 80— ha sido muy intenso, y puede decirse que expresa una transformación destinada a formalizar en el espacio de la ciudad industrial en crisis, la nueva morfología social que va surgiendo a medida que la formación alcanza una posición más o menos hegemónica en el nuevo orden globalizado, que entre otras cosas implica una mayor accesibilidad a los recursos financieros.

Figura 1

Acumulación en fase de crecimiento de precios inmobiliarios.

FASE DE BOOM EN EL MODELO DE PROPIEDAD EXTENDIDA

Podríamos decir que esta morfología urbana es la necesaria para asegurar la acumulación inmobiliaria extendida y que estamos ante un cambio, complejo sin duda, cuya forma urbana parece resolverse con procesos de depuración del mosaico social que utilizan la renta como operador básico y que convierten el espacio de la ciudad en un campo de acumulación ordenado, es decir, en un campo inmobiliario suficientemente estable. En el diagrama se ha situado a la izquierda la “economía política” del proceso, es decir, lo relacionado con la formación y evolución del valor de los productos inmobiliarios y su acumulación como patrimonio a partir de las rentas familiares, normalmente salariales, por ser esta acumulación la base de la morfología urbana resultante y el motor de su proceso de depuración[11]. A la derecha del diagrama se describe lo relacionado con la forma urbana, su estabilidad y su papel de regulador y de patrón de referencia, en tanto que imagen colectiva persistente y progresivamente precisa, para dirigir también el proceso de extensión de la ciudad, orientando a la promoción privada y sus clientes sobre el rango “social” de las promociones en cada lugar. En el centro del diagrama se muestra el proceso mismo de producción-acumulación y el circuito de rotación de propiedades que va depurando el espacio consolidado y cuyo volumen de transacciones supera al de la vivienda nueva[12]. Además de la formación de patrimonio familiar jerarquizado, la acumulación tiene su campo tradicional vinculado al proceso mismo de producción, que beneficia a los agentes promotores en diverso grado según sus estrategias y su modus operandi, y de la que también participa el capital financiero que interviene en todas las operaciones. Es importante destacar la relativa autonomía del mecanismo de acumulación de patrimonio familiar extendido en el circuito de segunda mano, que puede seguir manteniendo las formas básicas del espacio social con independencia de que el circuito de acumulación promocional atraviese problemas más o menos críticos: la crisis de algunas promotoras y el frenazo del sector, por sí solos, no tienen por qué traducirse en un desplome del “mercado”.

En la parte baja del diagrama se señalan los campos de intervención principales de los diversos organismos públicos en este proceso general de construcción de la ciudad. Hay que decir que por muy liberal que se reclame esta sociedad, sin el impulso de las instituciones públicas este modelo no habría podido desarrollarse. Y por lo que puede observarse, esta participación pública se aplica en todos los campos, desde incentivar y apoyar con medias fiscales y financieras la acumulación de las familias —recuérdese el Decreto de 30 de abril de 1985 (Decreto Boyer)—, hasta la desregulación urbanística definitiva que establece la Ley del Suelo de 1998, pasando por la introducción de figuras, como el “agente urbanizador”, destinadas a facilitar la acumulación de la promoción inmobiliaria privada eliminando otros actores tradicionales, por la construcción desenfrenada de infraestructuras de transporte para abrir nuevos territorios a la urbanización —la movilidad como virtud urbana suprema—, por la aplicación profusa de las Áreas de Rehabilitación Integrada (ARIS), o por transferir recursos públicos para la construcción de VPO cuando las circunstancias lo requieran.

El crecimiento de los precios no es esencial en este modelo, aunque es característico de la fase de boom. En efecto, lo esencial es crear y conservar la morfología excluyente, aunque el conjunto de los precios se ajuste e incluso conozca algún descenso en algunas de las partes del espacio social que normalmente serán las más periféricas. Después de todo, los precios sólo reflejan en cada estrato de la jerarquía la renta de sus habitantes “normales” y lo hacen a través de una función cuyas variables independientes son esa renta media o “normal”, el precio del dinero y la duración del periodo de acumulación. Esta última tiene un techo —de momento— en la duración de una vida laboral[13]. Para que la exclusión sea efectiva y las piezas del mosaico consoliden su “pureza” social de la que depende su estabilidad como valor inmobiliario, es preciso que cada grupo de estatus lleve al límite su capacidad, es decir, que la “función de exclusión” se exprese en máximos. Los precios, se mueven por tanto en límites que son los que marcan las diferencias, los que conservan la forma, pero también son el talón de Aquiles de este formalismo y de todo el aparato de acumulación que lo sustenta. El boom se ha alimentado de rentas en crecimiento y de intereses hipotecarios en descenso hasta fechas recientes y, en principio, la propia lógica del modelo tratará de ajustar su métrica, sus precios —sus proporciones—, a las nuevas situaciones que resulten de la combinación de estas tres variables fundamentales y su evolución relativamente autónoma entre sí. Pero un ajuste, con toda la formación social aplicada a mantener la estructura jerárquica y la física urbana del orden que garantiza el valor de su patrimonio no es el pinchazo de una burbuja. Enfrente tampoco hay un sector inmobiliario en crisis que lo primero que hará será reducir la producción de forma drástica —y aliviar sus filas de los más débiles que pueden suponer un engorro para los más fuertes—, sino una forma urbana ordenada cuyos habitantes-propietarios, tratarán por todos los medios de que las cosas se mantengan como están: en Madrid, sin ir más lejos, alrededor de tres millones de familias.

Los formalismos de los precios y la morfología urbana

De lo descrito más arriba se deduciría que el campo de precios se organiza de forma “granular” ya que estaría obligado a expresar grupos de estatus, mediante umbrales o tramos de renta y precios, que garantizarían la permanencia de ámbitos cerrados y excluyentes. Si eso es así las curvas de distribución frecuencias de precios, tanto la de precios unitarios (€/m2), como la de precios totales deberían presentar un desarrollo con máximos relativos.

Figura 2

Distribución de frecuencias de precios unitarios en el centro de Madrid en 2005 y 2006.

Casco antiguo y Ensanche de Castro.

|

En la figura 2 se han representado las distribuciones de precios unitarios en dos años consecutivos, cuando todavía se mantenía el auge inmobiliario, aunque ya las tasas de crecimiento se iban atemperando. El ámbito al que se refiere el estudio es el denominado AP.001 por el Plan General de Madrid y se corresponde con el espacio delimitado por la Ronda del Ensanche (Casco Antiguo más Ensanche de Castro). Se han elegido tramos de 250 € en la distribución que permitían detalle suficiente para que se manifestaran, aunque fuera de forma atenuada, los máximos relativos. Los valores se registran en porcentaje en el eje de ordenadas del gráfico y representan la frecuencia con la que aparecen precios dentro de cada tramo, es decir, la probabilidad de encontrar viviendas dentro de cada tramo de precios. Así en la curva de 2005 se pueden observar máximos en el tramo 3.000-3.250, 3.500-3.750, 4000-4.250, estos dos dominando la distribución, sobre todo el último que es el máximo absoluto. A la derecha del gráfico donde los precios son más altos, la pendiente se suaviza aún más aunque se esbozan máximos en el tramo 4.500-4.750, 5.000-5.250, 5.500-5.750 y en torno a los 6.500. Se observa que todos estos tramos, a excepción del último, están separados por 500€, cifra que parece marcar la base “cromática” con la que se establece la “paleta” del mosaico. La distribución tiene una fuerte simetría en torno al máximo que está muy cerca de la media de la distribución, pero no se trata de una típica distribución de Gauss sino de una curva que envuelve un conjunto de curvas de Gauss cuyos máximos se situarían en los valores señalados. Un año después, en 2006, la distribución conservaba su forma aunque se había desplazado hacia precios más altos. En concreto se aprecian los máximos anteriores desplazados 250€ el primero, 500 el segundo y 750 el tercero que es el máximo ahora y se encuentra en 4.750-5.000€. La parte derecha de la curva se desplaza respecto a la del año anterior 750€. Si consideramos que los máximos absolutos de las dos curvas equivalen a sus medias respectivas podríamos concluir que los precios han subido el 18 % en un año. Sin embargo, en sentido estricto, y partiendo exclusivamente de estas dos curvas, no hay forma de saber si reflejan un aumento de precios real o simplemente estamos ante un desplazamiento del mercado hacia el stock de viviendas más caras del ámbito. Claro que sería un improbable desplazamiento de todas sus partes ya que se conserva la forma general de la distribución, lo que permite deducir que se trata de un auténtico aumento de precios. Ya se ve que no todos ni en la misma proporción, pero de lo que no cabe duda es que el espacio que analizamos se ha vuelto mucho más selectivo. La probabilidad de encontrar precios entre 4.000 y 4.500€ ha caído del 12 al 7,5 %, mientras que la de encontrar precios de 5.250 a 5.500 ha subido del 5 al 9,3 %. Encontrar precios entre 3.000 y 3.250€ en 2006 es prácticamente imposible y en el tramo de 3.500 a 3.750 se han perdido casi seis puntos porcentuales.

La curva de distribución de precios totales en el mismo ámbito ofrece características “granulares” parecidas, incluso más marcadas. En la figura 3 se muestran las correspondientes a 2005 y 2006 y también pude observarse, como en el caso de los precios unitarios el declive de los precios más baratos y el auge de los más caros. En 2005 el primer máximo relativo estaba en 175-200.000€ y el máximo absoluto en 250-275.000€ que representaba el precio más probable, en 2006 se mantenía el primer máximo pero había bajado su frecuencia y el máximo absoluto estaba en 325-350.000€ y a partir de 425.000€ la gráfica supera los valores de 2005, con una espectacular subida en los precios superiores al millón de euros, que no hemos desglosado.

Quizá lo más interesante de esta gráfica es que, como la anterior, anuncia un proceso de elitización del espacio central madrileño que cursa con diferencias en sus distintas componentes espaciales, pero que en todas ellas se muestra más selectivo. A diferencia de la curva de valores unitarios aquí se parte de una forma “piramidal”, es decir con el máximo absoluto desplazado a la izquierda del gráfico y valores decrecientes a la derecha. Es lo lógico puesto que son estos valores los que representan la acumulación de cada unidad familiar —medida por su capacidad de endeudamiento, que como ya se ha señalado es una función de su renta y otras variables— y por tanto los que organizan la jerarquía de la formación social que tiene esa forma. La pérdida de esa geometría significa que cada vez más el ámbito analizado, que corresponde con el centro de la ciudad deja de ser un espacio socialmente transversal, puesto que expulsa a los efectivos de rentas más bajas y acoge a rentas cada vez más altas en todas sus variantes familiares.

Figura 3

Distribución de precios unitarios en el centro de Madrid en 2005 y 2006.

Casco antiguo y Ensanche de Castro.

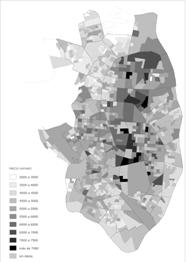

Sin embargo, no son estos detalles ni sus interpretaciones lo que me interesa destacar aquí, sino que estas curvas estadísticas capaces de medir lo social con relativa autonomía respecto a las instituciones públicas que gestionan la información[15], muestran la presencia de regularidades que en nada recuerdan los azarosos vaivenes de la economía, ni sus inconexas coyunturas mercantiles. Estas regularidades son propias de las formaciones sociales bajo determinados modelos urbanos inmobiliarios y no sólo se limitan al campo de la estadística y sus tiempos más o menos prolongados sino al espacio de la ciudad y su morfología[16]. En efecto, las mismas regularidades tienen su expresión en el espacio de la ciudad, como se puede comprobar en los mapas que se presentan en la figura 4. Esta vez el espacio se ha ampliado a la Almendra Central de Madrid —muy aproximadamente coincide con el ámbito delimitado por la M-30— que nos ofrece un campo más amplio para observar los aspectos morfológicos que nos interesan. Los mapas representan las medias por sección censal de cada una de las magnitudes que se estudian y como puede comprobarse las regularidades se repiten en cada uno de ellos.

El mapa de precios unitarios es el que, como hemos visto en su gráfica, ofrece menos contraste, debido a la escasez de precios bajos —ya he insistido en la selectividad del espacio central madrileño— y a la presencia intensiva de precios en la zona media que parecen suficientes, aplicados a los tamaños de las viviendas para ofrecer un mapa de precios totales tan discriminatorio como el que podemos observar, y que se asemeja bastante más al mapa de rentas, mucho más preciso por cierto, porque está elaborado con todos los datos.

Figura 4

Aspectos morfológicos del espacio social en la Almendra Central Madrileña, año 2006

|

|

|

|---|

Rentas per Cápita disponibles a la izquierda. Precios de la Vivienda: Unitarios en el centro y totales a la derecha

Fuente: Trabajo de campo y elaboración propios, y C.M, Consejería de Hacienda para el mapa de rentas.

Sobre estos mapas hay que destacar que mientras el de rentas es un mapa de estatus que ilustra bien las dimensiones urbanísticas de la morfología social, los de precios de vivienda, cada uno a su manera, representan la imagen colectiva de ese mapa de estatus que tienen los propios ciudadanos, una imagen bien instalada en la memoria operativa de los madrileños. El primero es, pues, un mapa de valores objetivos, los otros son sus imágenes colectivas no menos objetivas y codificadas en términos de precios de las viviendas[17]. Entre el valor de producción de las viviendas, bastante uniforme por cierto —puede oscilar en Madrid entre 800 y 1.000€/m2—, y los valores que pueden alcanzar en un momento determinado de acuerdo con la función inmobiliaria ya mencionada, se levantan estas estructuras que dan forma al sistema de valores reales y le confieren una gran estabilidad, la misma que puede observarse en el mapa de rentas donde perviven, después de cuatro siglos nada menos, los reductos de clase originarios —los viejos arrabales que ya existían en el siglo XVI (Malasaña, Embajadores) son aún perceptibles, igual que los suburbios y núcleos periféricos incorporados en épocas sucesivas (Cuatro Caminos, Tetuán)—, a pesar de que los procesos de elitización en curso, activados desde las dinámicas inmobiliarias e incentivados por operaciones de “mejora” de todo tipo, desde las grandes aperturas del XIX hasta los modernos ARIS, han ido atenuando sus diferencias con los tejidos de su entorno y alterando su morfología física, de la que depende en gran parte su resistencia a los cambios. Precisamente esa morfología más fina, podríamos decir que molecular, ya que remite a las propias tipologías edificatorias y a las modalidades de utilización de las parcelas es la responsable en gran medida de estas permanencias —los usos, tan fundamentales en la consistencia del espacio urbano, caen sin embargo fuera de este campo de conservación—, sobre todo cuando viene asociada al régimen de propiedad horizontal que altera radicalmente la evolución de estos tejidos ya que bloquea los procesos de transformación. Espacios construidos bajo el modelo inmobiliario de alquiler —de propiedad restringida, que enseguida veremos— han encontrado en la forma extendida de propiedad, cuyo modelo ya hemos visto que sirve de soporte a la expresión más agresiva y predadora de lo inmobiliario, la manera de superar las fuertes presiones inmobiliarias de remodelación y elitización. Otra paradoja que nos invita, para terminar este breve recorrido, a observar con más atención el viejo modelo de propiedad restringida u oligopolista: el modelo de los “caseros”[18].

El imposible retorno y la reinvención de la ciudad

Volvemos pues a los modelos inmobiliarios para revisar las condiciones y particularidades del reclamado sistema de alquiler y argumentar la imposibilidad de retornar a él. El diagrama de la figura 5 presenta notables diferencias con el de la figura 1 que mostraba un mecanismo de acumulación expansivo. Lo primero que se observa es su considerable simplicidad respecto a él. Aquí el grupo hegemónico son los caseros, es decir, los que acumulan de forma más o menos oligopolista la parte principal del stock de viviendas de la ciudad. No existe enfrente de ellos un sistema promocional cuya actividad genere un proceso de acumulación productivo paralelo apreciable, lo que simplifica notablemente la “economía política” del modelo.

Así las cosas su funcionamiento no depende de una intensa producción de viviendas y eso permite adaptarlo mejor a las necesidades —no funciona tensando la capacidad de las familias, salvo en los estratos sociales más bajos— aunque no es adecuado para procesos de crecimiento intensos[19].

La productividad del modelo exige libertad de precios y garantías ante impagos. En realidad es más “productivo” si la oferta está por debajo de la demanda real, o sea en déficit de oferta. En su forma original no es un modelo compatible con la generalización de derechos constitucionales como el de la vivienda digna y admite mal su articulación con otros intereses —otros actores económicos— que puedan tener aspiraciones hegemónicas. En concreto se combina mal con las necesidades de los patronos industriales de disponer de obreros con bajo coste de reproducción. La solución a estos intereses contradictorios ha inducido a la administración pública a arbitrar medidas dispares. Unas son compatibles con el modelo y consisten en convertirse en un gran casero institucional con precios bajos o fomentar la aparición de instituciones sociales ad hoc. En el lado opuesto está la que se siguió en España a finales de los años cincuenta del siglo pasado, consistente en sustituir el modelo por otro en propiedad extendida cuya última fase acabamos de ver.

En este modelo no existe el circuito secundario de compraventa o es irrelevante, mientras que en el actual ese circuito es fundamental y marca, como hemos visto, las directrices de precios a la producción inmobiliaria aunque mantiene con ella bastante independencia como se evidencia en momentos de crisis, en los que en teoría muestra más estabilidad.

Figura 5

Acumulación restringida u oligopolística en fase de crecimiento moderado y estabilidad de precios.

Desde el punto de vista inmobiliario es un modelo cuya productividad procede del aprovechamiento intensivo del solar. La crisis de esta fórmula y su sustitución por otra basada en el aprovechamiento selectivo o excluyente es relativamente reciente, y se beneficia de la difusión de las tipologías edificatorias racionalistas que imponen finalmente el edificio colectivo de viviendas uniformes en la práctica inmobiliaria, sobre todo a partir de la segunda guerra mundial. El aprovechamiento intensivo de la parcela propio de la ciudad tradicional generaba espacios de diverso grado de calidad que alcanzaba expresiones casi inhabitables hacia el fondo de la edificación, precisamente en el corazón de la manzana y que sólo la presencia de grandes patios de manzana hubieran podido evitar. Esta práctica alcanzaba extremos infames en ciertos barrios de la ciudad, pero en todos mantenía la diversidad social asociada a esta diversidad de nichos.

En términos urbanos sería precisamente el enfrentamiento entre estas dos formas —la ciudad de mosaicos uniformes contra la ciudad transversal y plural—, el que ha generado estas desviaciones patológicas al irse imponiendo la primera. Los problemas que ha creado el modelo en propiedad extendida no pueden resolverse como pretenden algunos forzando una imposible vuelta al viejo modelo en alquiler. La historia de la ciudad no se repite y, desafortunadamente, esa ciudad de exclusión está construida sobre el desmantelamiento del orden previo y bajo una percepción colectiva extrema de las estructuras urbanas y sociales en las que no tiene cabida la diversidad y funcionalidad del viejo modelo, cuya expresión inmobiliaria es, por otra parte, irrecuperable. Sólo queda intentar nuevos modelos desde una regeneración política dirigida por la reinvención de lo urbano que permitan el surgimiento de nuevas morfologías basadas en los valores ciudadanos, lejos de las lógicas monetarias y sus mecanismos de acumulación. Pero eso es otra difícil cuestión.

Notas

[1] Los materiales utilizados en este trabajo proceden de diversos estudios realizados en el seno del SpyOT del Instituto Juan de Herrera de la ETSAM. Universidad Politécnica de Madrid

[2] Naredo, 1996.

[3] Naredo, 1996 y 2008. Naredo distingue, sin especificar su inicio, otro largo ciclo que termina hacia 1975 con las “crisis petrolíferas”. En realidad se trataría del proceso urbanístico iniciado a finales de los años cincuenta que da lugar a la construcción de los sistemas metropolitanos españoles y que se habría alimentado de los salarios de la industrialización iniciando el proceso de acumulación de patrimonio extendido.

[4] Sobre el carácter hegemónico de los agentes inmobiliarios, aliados al capital financiero, junto con las condiciones en que esta alianza alcanza su hegemonía , véase ROCH 2004.

[5] Estas piezas del mosaico, de tamaño diverso, guardan escasa relación directa con los tradicionales ámbitos de barrios y se ajustan más a formas de zonificación de usos, a menudo de largo recorrido histórico, o al entorno de elementos estructurantes de la ciudad.

[6] Se admite, aunque no se disponga de datos para confirmarlo, que la inmigración que en sistemas metropolitanos como el madrileño supera las 800.000 personas (de ellas alrededor de 500.000 en el municipio central), sólo se ha incorporado recientemente al mercado adquiriendo viviendas de segunda mano en los bordes de la ciudad o en la corona metropolitana. Sin embargo, se trata de efectivos en torno a los 30 años que generan una gran necesidad de alojamientos, y desde su llegada, bajo forma de alquileres, han transferido a los propietarios cuantiosos recursos que éstos han podido emplear en viviendas nuevas o en desplazarse dentro del espacio. En todo caso, el conjunto recibiría así una nueva inyección de recursos familiares que contribuiría a alimentar el sistema de precios.

[7] En efecto, de 2003 hasta la fecha el incremento de precios ha bajado del 18 % que es el máximo desde 1991 —el máximo histórico del 25 % corresponde al momento álgido del boom de 1987-1992—, hasta el 5 % en 2007 que sigue siendo superior a la inflación.

[8] Roch, 1999, 2000.

[9] Esto no significa que se subestime la corrupción urbanística, ni las estrategias inmobiliarias, sean especulativas o no, ya que éstas caen del lado de la producción donde se desarrolla un proceso de acumulación de capital productivo, paralelo y diferenciado del capital inmobiliario patrimonial, que no es objeto de esta reflexión.

[10] Más adelante mostraré su aspecto para la Almendra Central Madrileña.

[11] Sin duda la presencia de inversiones puede haber adquirido un peso apreciable al calor del auge de precios pero la base de esta forma urbana sigue siendo la formación social y su alojamiento diferenciado.

[12] En Madrid en 1987, cuando se inicia el primer boom, la proporción que pudimos estimar según los datos de la tasa de plusvalía, llegó a ser de siete viviendas usadas por una nueva. Esto induce a pensar que el circuito de vivienda usada puede actuar como detonante ya que activa los recursos patrimoniales acumulados: ¿dónde está el suelo?

[13] En la última campaña electoral de 2008 el PSOE ofrecía cargar con los costes de prolongación del periodo de vigencia de las hipotecas para aliviar la presión originada por la subida de una de las variables de la función: el precio del dinero. Esta última es una variable que no controla el gobierno y cuya evolución amenaza con aumentar la morosidad, por lo que habría que considerarla una medida de protección para el sistema financiero.

[14] En la representación se ha simplificado con un número correlativo del 1 al 38 los tramos considerados. El 1 se corresponde con los precios de hasta 100.000€, mientras el 2 con los de 100 a 125.000€ y así sucesivamente hasta el 37 que corresponde a los precios de 975.000 a 1 millón. y el último de 1 millón y más. Los tramos son, pues, de 25.000€ cada uno.

[15] Todos los materiales utilizados aquí se basan en fuentes accesibles para cualquier ciudadano. De hecho, los datos que maneja la Administración no sólo difieren de estos sino que ofrecen una imagen bastante desviada de la realidad, ya que trabajan sobre universos estadísticos no significativos ni consistentes.

[16] Sobre la dimensión epistemológica de las estadísticas sociales, así como de su significado, existe no poca literatura. He tratado este aspecto y su relación con el campo que nos ocupa en “El problema del precio de la vivienda. Morfología social y memoria colectiva.”, que verá la luz en breve en el monográfico que la Revista Anthropos proyecta dedicar a la memoria de M. Halbwachs, al que me remito ya que aquí desbordaría el propósito central.

[17] Estos mapas se han elaborado a partir de las ofertas de venta de vivienda usada en un periodo de un mes y en ese sentido equivalen a una encuesta aleatoria a 6.000 usuarios que respeta la intensidad de la oferta en cada ámbito de la ciudad. Y como en el caso de las gráficas, las regularidades que ofrecen y su correspondencia con los valores estadísticos objetivos son la mejor muestra de su consistencia estadística.

[18] Ahora que la crisis inmobiliaria genera tanto comentario precipitado y no pocas trivialidades, se reclama una vuelta al alquiler en proporción más parecida a lo que se supone que es el modelo en otros países, como si los caseros y sus considerables patrimonios de viviendas pudieran salir de la nada. De hecho, fue precisamente la imposibilidad de conservar estos actores económicos y sociales ante el reto de la industrialización que exigía concentraciones de población de gran dimensión y fuertes crecimientos, lo que condujo a transformar el modelo inmobiliario de “casero” en el modelo de propiedad extendida. Véase al respecto Roch 1999 a.

[19] En países como Gran Bretaña, este problema se resolvió con una inversión masiva de recursos del estado y los poderes locales, que se convirtieron en grandes caseros institucionales y que se materializó sobre todo, aunque no exclusivamente, a través del programa de nuevas ciudades que trataba de completar y de equilibrar el despliegue territorial de la industrialización del país en algo menos de tres décadas.

Bibliografía

NAREDO, J.M. La burbuja inmobiliario-financiera en la coyuntura económica reciente (1985-1995). Madrid: Siglo XXI, 1996.

NAREDO, José Manuel. El aterrizaje inmobiliario, La Vanguardia, 9 de marzo de 2008.

ROCH, F. Algunas notas sobre el sistema inmobiliario madrileño en la década de los 50. In La Vivienda en Madrid en la década de los 50. Madrid: Electa, 1999a, p. 85-118.

ROCH, F. La construcción del espacio residencial y el mercado inmobiliario. Papeles de Economía, Fundación de las Cajas de Ahorros Confederadas, 1999b, nº 18, p. 241-262

ROCH, F. Algunas notas sobre el funcionamiento del mercado de la vivienda. In Vivienda y Familia. Madrid: Fundación Argentaria-Visor, 2000, p 417-437

ROCH, F. Agentes sociales y tendencias urbanísticas. Hegemonía inmobiliaria y pérdida de urbanidad, en Naturaleza de la conurbación madrileña y sus tendencias actuales. Urbanismo en el siglo XXI. Una visión crítica. Ediciones UPC. Barcelona 2004

Referencia bibliográfica

ROCH PEÑA, F. La deriva patológica del espacio social en el modelo inmobiliario neoliberal madrileño. Diez años de cambios en el Mundo, en la Geografía y en las Ciencias Sociales, 1999-2008. Actas del X Coloquio Internacional de Geocrítica, Universidad de Barcelona, 26-30 de mayo de 2008. <http://www.ub.es/geocrit/-xcol/179.htm>